Doit-on craindre, à l’avenir, que les investissements se concentrent dans quelques grandes startups rentables et profitables ? C’est ce qui s’est produit l’an passé, en partie, laissant derrière elles des startups en croissance sans aucun plan réaliste pour atteindre la rentabilité, justement, explique Matthieu Vincent en préambule du rapport 2022 de DigitalFoodLab. Celles-ci auront du mal à se financer en 2023 et au-delà. Comme certaines l'ont déjà fait, nous nous attendons à ce que beaucoup d'entre elles fassent faillite, au mieux qu’une consolidation ait lieu. D'un autre côté, le nombre de transactions et les montants investis dans les startups en phase d'amorçage n'ont que légèrement diminué. Cela signifie que les investissements dans « l'avenir de l'écosystème » sont préservés, avec de nombreuses nouvelles entreprises bien financées. Encore plus important, cela signifie, également que les investisseurs, dont les fonds à capitalrisque dont ils font partie, considèrent toujours les startups FoodTech comme des paris rentables à long terme, avec un retour sur investissement après-demain, voire même dans 5 à 10 ans…

L’exemple du quick commerce et de la livraison en 15 minutes en est un excellent exemple. Ces sociétés ont levé en pleine pandémie et en profitant d’une opportunité liée au contexte sanitaire. Un an et demi plus tard, on leur demande d’être rentables alors que des efforts considérables ont été effectués afin de mener à bien leur développement opérationnel dans toute l’Europe simultanément, sans compter les dépenses en marketing et en coût d’acquisition client qu’il leur aura fallu réaliser afin de créer une nouvelle habitude d’achat. Le pivot de la croissance et de rentabilité simultanée est très difficile à réaliser dans de courts délais. Nous sommes loin d’être arrivés, encore, dans une phase de maturité du marché en livraison alimentaire et en quick commerce qui reste en croissance. Les phases de croissance sont très gourmandes en cash car il faut éduquer, séduire, acquérir et convertir les consommateurs. Mais, à la longue, il est important de voir que tout nouveau client est profitable à la structure et que l’entreprise tend ainsi vers la rentabilité. Ce qui est aussi rassurant pour les investisseurs.

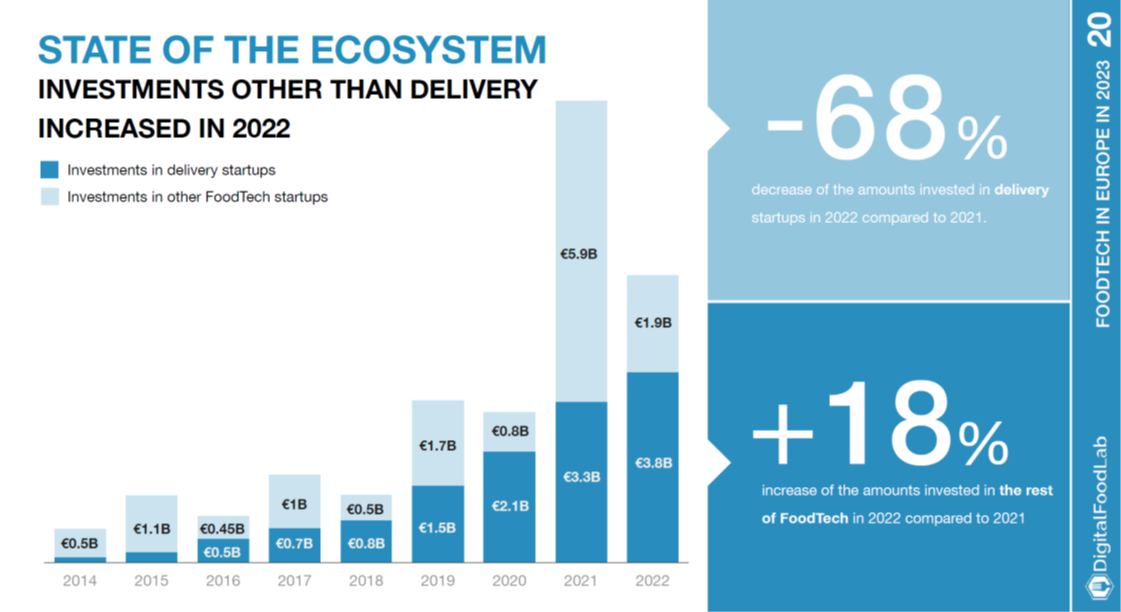

"Les investissements ont augmenté dans « le futur de l'alimentation ». c'est-à-dire tout sauf la livraison. Il est intéressant de voir que l'attractivité des startups AgTech, foodscience et foodservice continue de croître dans ce contexte global compliqué." Matthieu Vincent, DigitalFoodLab

Comparé aux années précédentes, le fait le plus notable est la diminution relative de la part des startups de livraison. Le domaine est beaucoup moins attractif pour les nouveaux entrepreneurs et de nombreuses entreprises ont fait faillite en 2022, faute de rentabilité. Uber et particulièrement Uber Eats, a tout récemment annoncé qu'il allait lancer un programme de certification de restaurants virtuels, combinant un programme de mentorat de dark kitchens avec un incubateur de marques virtuelles. En parallèle, la société va également réprimer toutes les marques virtuelles redondantes ou peu performantes sur sa plateforme. Le nombre de restaurants virtuels sur la plateforme est passé de 10 000 il y a un peu plus d'un an à 40 000 actuellement, aux Etats Unis. La stratégie est double : le programme de certification des restaurants virtuels, en partenariat avec de grandes marques virtuelles comme Virtual Dining Concepts et Nextbite, a pour but de soutenir les restaurants souhaitant lancer des marques virtuelles à l'avenir. La répression des marques virtuelles peu performantes vise à assurer un contrôle de la qualité des marques et des menus déjà présents sur la plateforme et à rationnaliser l’offre. Le business model américain est une fois de plus radicalement différent de celui développé en France par les agrégateurs. Les négociations avec les chaînes de restauration sont beaucoup plus exclusives et développées avec une vision globale et vont concerner des milliers de restaurants et marques.

A l’inverse, le tissu français est très particulier et est constitué au mieux de réseaux modestes et d’indépendants. Et là aussi, le retail media, la publicité sur ces plateformes, est une source de revenus considérable pour les agrégateurs, elle est moindre sur notre territoire, même si le retail media est une source de revenus importante dans les négociations commerciales pour des groupes comme Carrefour, Picard Surgelés et la livraison de courses. Si la livraison alimentaire peine à trouver encore sa rentabilité et qu’une concentration est en train de s’effectuer, la fonction d’un distributeur via le e-commerce est réalisable comme La Belle Vie en France le réalise à plus petite échelle, mais aussi d’autres acteurs comme PicNic, Rohlik, Oda Delivery, par exemple, qui ont réussi ce pari ailleurs.

Aujourd'hui, le service de livraison vise à apporter de manière efficace des produits alimentaires et des plats cuisinés directement à la porte ou au bureau des consommateurs. Il s'agit également de réinventer la vente au détail d'épicerie en la rendant plus durable et personnalisée. Enfin, il s'agit de satisfaire instantanément les besoins et les envies des consommateurs sur tous leurs instants de consommation, ce qui rend très difficile l'équation à résoudre.

Avec près de 2 milliards d'euros investis l'année dernière dans les startups de la livraison, les distributeurs et les restaurateurs commettraient une grave erreur en croyant que la livraison food n’était qu’un feu de paille. Elle a tout simplement besoin de continuer à innover et à séduire de nouveaux consommateurs sur de nouveaux instants de consommation dont le déjeuner est devenu le fer de lance en augmentant considérablement le panier moyen sur le segment « food for business ».

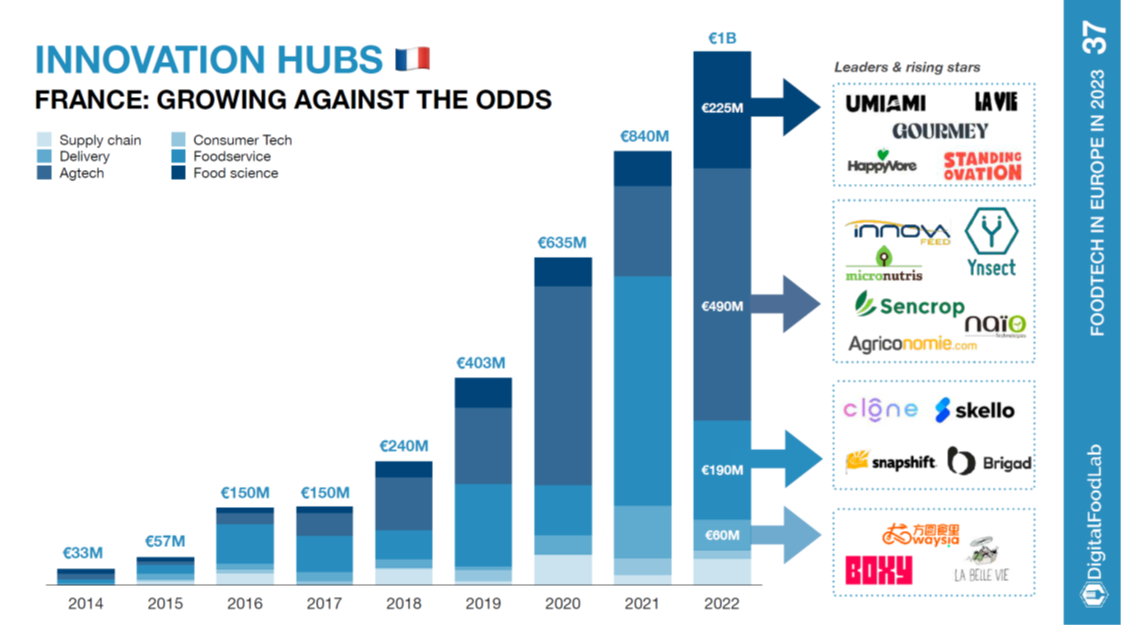

En 2022, quatre nouvelles licornes ont fait leur apparition en Europe, reflétant toutes les tendances actuelles de la foodtech : Relex, Choco, Deliverect et Flipdish. Toutes ces entreprises sont orientées B2B et les trois dernières se concentrent sur la digitalisation des restaurants, prouvant un réel besoin des restaurateurs de mieux piloter leur business, mais aussi de redéfinir le parcours client grâce et avec le digital. Au niveau international, la FoodTech française commence à être reconnue ; preuve en est, l’installation d’incubateurs étrangers à Paris, plutôt qu’à Londres ou Berlin.

"Les investisseurs et les incubateurs internationaux portent désormais leur attention sur Paris, renforçant ainsi l'attractivité de l'écosystème français et ses startups de la FoodTech". Matthieu Vincent, cofondateur de DigitalFoodLab.

Il y a un aspect positif : il y a plus de ressources pour les startups françaises et une plus grande appétence pour ces dernières à l'étranger. De plus, il y a plus de startups sur des sujets qui n'étaient pas abordés en France auparavant. Nous nous éloignons progressivement du duopole AgTech/FinTech dans le foodservice et nous disposons désormais de startups performantes et attractives couvrant tous les aspects de la FoodTech. Cette évolution est notable par rapport aux années précédentes.

Chaque année, les hubs européens de la FoodTech se précisent et cultivent leur singularité. À la suite des investissements des dernières années, on peut désormais identifier trois hubs incontournables pour un investisseur international :

Pendant de nombreuses années, nous avons critiqué le manque de développement de l'écosystème français dans les principales tendances de la FoodTech. Cependant, cela a changé avec un rattrapage impressionnant : les investissements ont été multipliés par trente en neuf ans. En 2022, deux évolutions notables ont été identifiées. La première, la préférence traditionnelle de l'écosystème technologique français pour les startups B2B commence enfin à porter ses fruits. En effet, en période difficile, les startups B2B moins attrayantes mais disposant d'un modèle économique éprouvé deviennent plus attractives. La deuxième, les investissements dans les startups B2C commencent à se développer, notamment dans le domaine des protéines alternatives. Il s'agit à la fois de paris à court terme (les alternatives à base de plantes comme La Vie, Umiami ou encore Standing Ovation et Happyvore) et à long terme sur des technologies telles que l'agriculture cellulaire et la fermentation de précision. La saveur mais aussi le coût de ses protéines alternatives, qui ne sont pas encore parvenues à un pricing acceptable compte tenu de leur retard en industrialisation de leur process sera à surveiller particulièrement à court terme et contribueront à l’acceptation des consommateurs pour ces protéines alternatives alors que l’inflation sur les matières animales ne fait que s’accentuer. Si l’argument sanitaire a particulièrement été mis en avant dans les années précédentes, le processing des produits pour parvenir à un produit plus clean sera aussi essentiel. Aux Etats Unis, le lait végétal est vendu moins cher que le lait traditionnel et l’impact sur les ventes est réel. L’alternative végétale est aussi liée à une polarisation de la société et un profond changement de comportement des consommateurs qui perçoivent ces innovations comme une interdiction de manger de la viande.

Bien que tous les investisseurs et entrepreneurs ne se concentrent pas sur les boissons énergisantes, fonctionnelles et orientées vers la santé, cette tendance à la hausse souligne la forte potentialité de disruption sur le segment des boissons. En 2022, les transactions les plus importantes ont été effectuées dans des startups telles que waterdrop®, DASH Water et Happy Drinks Co. En termes d'investissements, les montants investis dans les entreprises de foodscience sont encore relativement faibles et représentent le principal domaine de croissance potentielle pour l'écosystème, précise Matthieu Vincent.

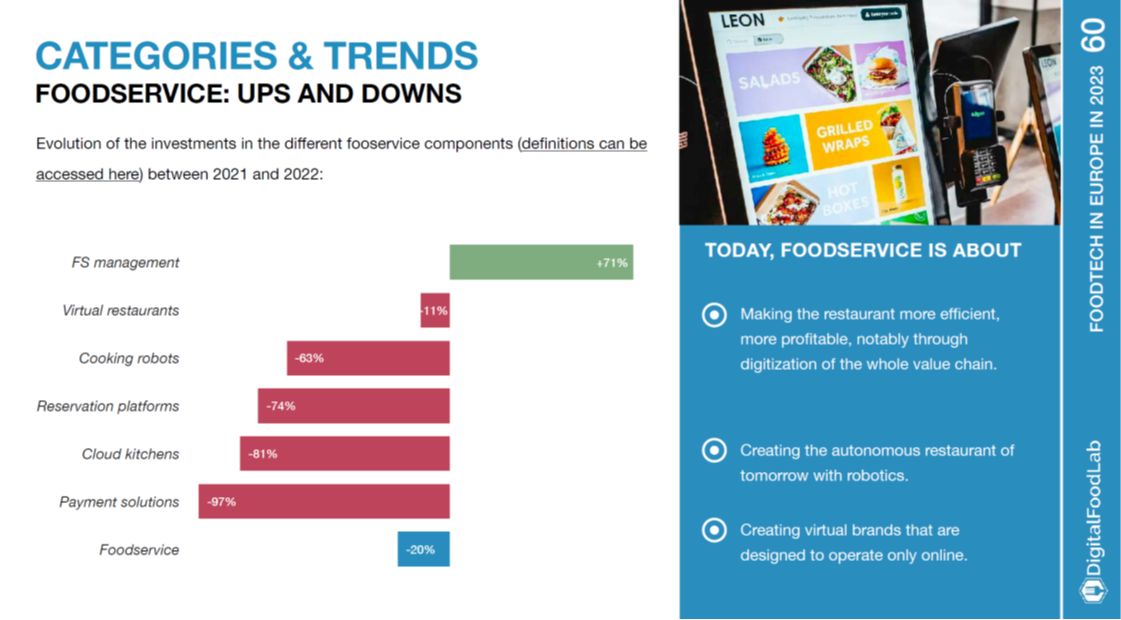

Les solutions de paiement, qui étaient en vogue ces dernières années ont presque disparu des investissements en 2022. De même, les investissements dans les dark kitchens, qui n'ont jamais décollé en Europe, sont maintenant presque inexistants prouvant un peu plus que l’opportunisme de la crise sanitaire est passé de mode afin de se recentrer sur des faits plus essentiels et tangibles, dont la durabilité du concept de restauration fait partie. Post pandémie, une nouvelle vague de numérisation dans l'industrie alimentaire est en train de se produire tout comme un renouvellement des générations dans le secteur des CHR plus entrepreneurs que jamais. L’adoption d’outils digitaux et de gestion se retrouve particulièrement accélérée avec la montée en puissance de l’intelligence artificielle et de la business intelligence, permettant de piloter son établissement au jour le jour désormais.

Les levées de fonds se sont concentrées sur le secteur le plus compliqué pour la restauration que sont les RH, actuellement, mais aussi de l’optimisation de son foodcost en cette période inflationniste et aussi de la prédiction de la fréquentation afin de lutter contre le gaspillage alimentaire. Cela est facilité par de nombreuses nouvelles solutions proposées par des startups, pour aider les restaurants à gérer toutes leurs opérations, de la gestion des ressources humaines au paiement. Et la restauration est loin d’avoir effectué totalement sa révolution digitale !

Fondé par deux entrepreneurs de la FoodTech, DigitalFoodLab est un cabinet conseil qui a pour mission d'anticiper le futur de l'alimentation pour aider ses clients à être les leaders de demain. DigitalFoodLab fournit des analyses de tendances ainsi que du conseil en stratégie d’innovation. Ce rapport 2023 a été établi en partenariat avec Nestlé.